“O cartão e o cheque especial são opções muito caras de crédito para serem usadas em caso de emergência. Se o cheque especial começa a ser usado todo mês, o melhor é procurar uma opção mais barata, como um crédito pessoal”, recomenda Samy Dana, professor da Fundação Getúlio Vargas (FGV).

Não à toa, as duas modalidades são chamadas de "crédito emergencial": para serem usadas pontualmente e, no caso do cheque especial, devidamente cobertos o mais rápido possível.

O cartão de crédito, no entanto, pode ser uma boa opção de pagamento para quem não tem dúvidas sobre a própria capacidade de quitar a fatura em dia. "Parcelar compras no cartão é melhor, porque é sem juros e tem a vantagem de pagar tudo no mesmo dia, e juntar pontos para trocar por produtos e milhas. Agora, se [o consumidor] não conseguir pagar o cartão é pior, porque o crédito rotativo é muito mais caro”, diz o professor da Trevisan Escola de Negócios, Alcides Leite.

A prioridade de quem se atrapalhar com as dívidas no cartão de crédito ou no cheque especial, dizem os economistas, deve ser trocar o montante devido por uma opção mais barata de crédito, como um empréstimo pessoal ou consignado no banco em que se é correntista.

"O melhor é entrar em contato com o banco e procurar uma opção com juros menores, para organizar e quitar antes que a dívida fique fora de controle", diz Dana.

Na avaliação de Alcides Leite, é importante que quem usa cartão de crédito e cheque especial adquira o hábito de analisar os extratos ao menos uma vez por semana, para prever débitos futuros e saber o quanto deve. “Tem que ter uma previsão de quanto vai pagar no próximo vencimento”, diz.

Quando usa o cheque especial, o correntista está sujeito à cobrança de Imposto sobre Operações Financeiras (IOF). Para pessoas físicas, a alíquota é de 3% ao ano sobre o valor do saldo devedor (empréstimo). Para as pessoas jurídicas, de 1,5%.

Na semana passada, governo federal limitou a um ano o período de incidência do IOF nas dívidas de cheque especial de pessoas físicas e jurídicas consideradas inadimplentes. Antes disso, o imposto continuava sendo cobrado indefinidamente, até o momento em que a pessoa fosse renegociar a dívida com o banco.

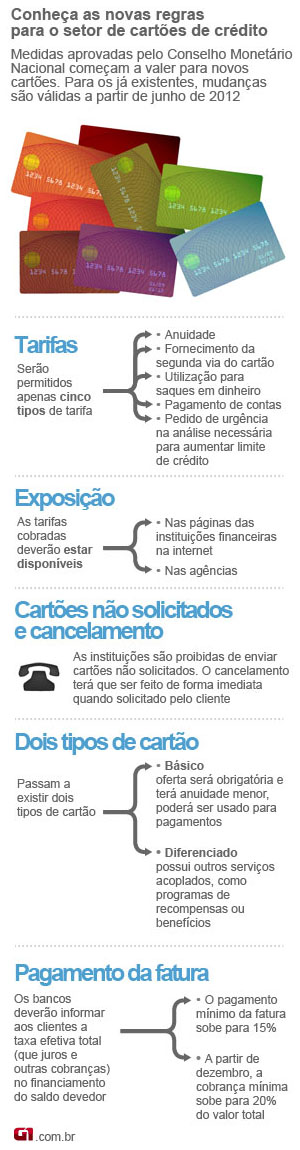

Desde 1º de junho, passaram a funcionar as novas regras para cartão de crédito anunciadas em dezembro pelo governo. Segundo o Banco Central, o objetivo da mudança é justamente evitar o superendividamento das famílias.

Quem tem uma dívida a juros altos pode trocar de banco se encontrar um financiamento mais em conta: é a chamada portabilidade do crédito.

“Isso é pouco usado no Brasil, mas é direito do consumidor”, afirma Ademiro Vian, diretor adjunto de produtos e financiamento da Federação Brasileira dos Bancos. Na chamada portabilidade do crédito a vantagem é que não é cobrado o IOF, Imposto sobre Operações Financeiras.

Na avaliação do diretor da Febraban, no entanto, a troca da dívida de um banco para outro só é vantajosa para operações de crédito pessoal, como cheque especial, cartão de crédito e empréstimos para pessoa física.

No caso de financiamento automotivo e imobiliário, o custo da transferência do bem financiado de um banco para outro acaba tornando a troca pouco atrativa. “Se o imóvel está hipotecado para o banco A , tem um custo no cartório para transferir para o B. Mesma coisa com o carro, se está alienado”, afirmou Vian.

De acordo com o presidente do Instituto de Registro Imobiliário do Brasil (Irib), Francisco José Rezende dos Santos, a transferência da hipoteca é necessária e o preço das tarifas cobradas para esse tipo de serviço varia conforme o estado. Em Belo Horizonte, por exemplo, o custo de transferência de um financiamento de R$ 130 mil de um banco para outro, a ser pago pelo cliente em cartório, é de R$ 1402. “O valor máximo em tabela, para transações acima de R$ 3 milhões, é de R$ 1,8 mil”, diz.

Já a taxa cobrada pelo Detran para emitir um novo documento do veículo na troca de bancos é mais barata: no Detran de São Paulo, por exemplo, a tarifa para cobrada por este serviço em veículos licenciados é de R$ 134,37.

A possibilidade de mudar de instituição financeira em busca de taxas mais baratas aumentou o poder de argumentação e barganha do consumidor, na avaliação de Ademiro Vian, diretor adjunto de produtos e financiamento da Federação Brasileira dos Bancos.

“Só de o cliente ameaçar levar sua dívida para outra instituição já abre portas para negociação”, analisa.

Para realizar a troca, diz o economista, é só pesquisar as taxas e entrar em contato com o banco que tiver a proposta mais interessante para solicitar a portabilidade.

“É para ser instantânea, no máximo em 24 horas. Ele pega o saldo do banco A, onde tem a dívida, leva no banco B e pede. O banco B fará uma transferência para o banco A, já liquidando a dívida desse cliente”, explica o diretor, que diz que a vantagem para o banco B é a conquista do novo cliente.

De acordo com o executivo da Febraban, em março de 2011 houve apenas 7,913 mil operações de portabilidade de crédito no Brasil, num total de R$ 47,943 milhões.

Em janeiro de 2010, havia pouco mais de 6 mil operações, em R$ 40,6 milhões. “Perto dos R$ 1,7 trilhão concedidos em crédito atualmente pelo sistema financeiro no Brasil, é praticamente nada”, afirmou Vian.

0 comentários: